免税事業者がインボイスに対応するか否かの検討は、これまでの取引を継続させるため・取引を避けられないためという理由が主です。

という事は、自分が売上先の取引継続のためインボイス登録したものの、今度は外注先など支払い相手がインボイスに対応していない(免税事業者)の場合。自分が損をする側になってしまうのか?という内容です。

取引先がインボイスに対応していない場合(原則)

取引先がインボイスに対応していない場合、原則的には以下の影響を受けます。

仕入税額控除が認められず、消費税の負担が増加する。

自分が課税事業者で、取引先が免税事業者だった(インボイス制度に対応していない)場合、支払の際にインボイスを受領する事ができず、消費税を計算する際に、消費税を支払ったことに出来ないので損をするという事になります。

(50円引くことが出来なくなる)

というのが原則的な考え方。

この他に経過措置(一時的な対応)や自分が簡易課税制度を選択している場合などがあります。

また、売上規模によっては時限的に「少額特例」という制度により、1回の取引が税込1万円未満の場合はインボイスの保存がなくても一定の事項を記載した帳簿の保存のみで仕入税額控除が可能となります。

インボイス制度の経過措置

経過措置は控除できる割合は変わりますが、100%ではないので損をするという点は変わりません。

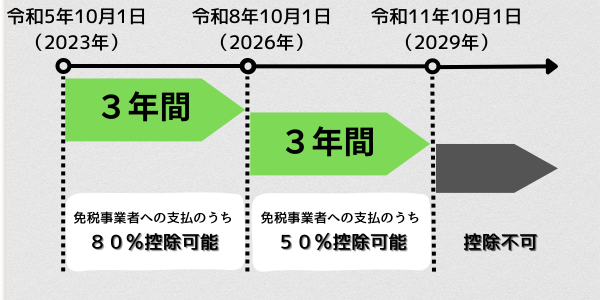

インボイス制度開始後6年間は免税事業者(適格請求書発行事業者以外)との取引であっても、一定割合は消費税として支払ったものとする事ができる。というような経過措置が設けられています。

相手が免税事業者であっても、3年間は80%、それから更に3年間は50%…という形で段階的に控除できる割合が少なくなっていきます。

一時的なものではありますが、そういう期間があると知っておけばその間に手を打つ、その分を考慮した価格交渉をするなど選択肢は増えると思います。

自分が簡易課税制度を選択している

この場合は、取引先が免税事業者であってもインボイス制度の影響を受けることはありません。

簡易課税制度とは、消費税の納税額を売上に係る消費税額を元に、簡易的に消費税額を計算する仕組みです。

※簡易課税制度については過去記事参照

売上に係る消費税額を元にして、簡易的に計算を行うためインボイスの交付を受けなくても、仕入税額控除を行うことができます。

仕入税額控除に必要な請求書等の保存が必要なくなる事に伴い、仕入にかかった実際の税金計算の必要がなくなり、事務負担も軽くなります。

状況または時期により影響は変わる

自分が簡易課税制度を選択しているかによって「相手が免税事業者=損」では無くなりますし、簡易課税制度を選択していなくても経過措置の期間は「100%損」という訳ではありません。

まずは自身が簡易課税制度を選択しているのか、するのか。その場合は相手が免税事業者かどうか気にする必要は無くなります。

そして簡易課税制度を選択しない場合は、経過措置により期間に応じて控除率が変わる(損する率が少し減る)。という事となります。

※緩和措置の2割特例も簡易課税制度と同様に消費税の納税額を売上に係る消費税額を元に計算するため同様の事が言えます。

インボイス制度は売り手の立場にとっても買い手の立場にとっても影響を与える制度です。

必要な対応を検討しておきましょう。

編集後記

今週は妻の母孝行で、富山県の五箇山に行ってきました。

空気が綺麗で、暑さも不快な蒸し暑さではなくカラっとした日差しの暑さで北海道を思い出しました。

道中のひるがの高原SAで行きも帰りもモコモコソフト。

ヒルガ二アンというワードが、長男猫のアビシニアンを連想して気に入りました。