インボイス制度開始の日が近づいてきました。

これまで売上が1,000万円以下だったり、事業を始めたばかりで消費税の事を考えなくて良かった事業者の方々も、そうも言っていられなくなる時が近づいてきています。

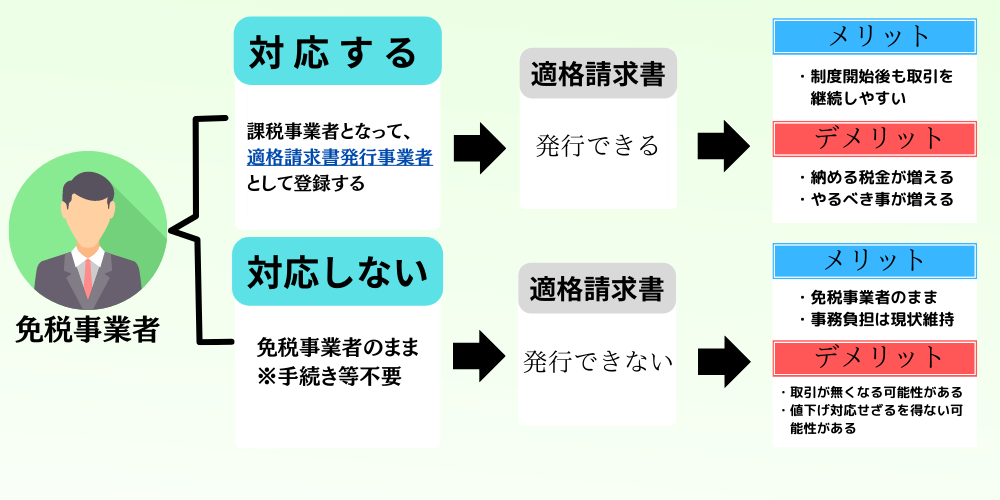

現在、消費税が関係無い…いわゆる免税事業者がインボイスに対応する場合としない場合のメリット・デメリットをまとめました。

インボイス制度は免税事業者でも関係あるの?

自分は消費税関係無い(免税事業者だ)からインボイス制度も関係無いと思っているかもしれませんが、そうとは言い切れません。

免税事業者=消費税の納税が免除されている事業者

課税事業者=消費税を納付する義務がある事業者

つまり、消費税が関係無い立場にある場合は免税事業者という事になります。

自分も取引相手も免税事業者の場合はこれまでと変わりませんが、取引相手に課税事業者がいる場合はインボイス制度に対応すべきかどうか検討する必要があります。

対事業者取引(BtoBビジネス)の場合は、相手が課税事業者の可能性があるので検討が必要となります。

対一般消費者取引(BtoCビジネス)の場合、一般消費者は課税事業者とはならないので一見影響が無いように思えますが、多くの場合検討が必要となります。

例えば飲食店を例に取ると対一般消費者取引(BtoCビジネス)に見えますが、顧客は一般消費者とは限りません、仕事上の接待や打ち合わせ等で利用する場合があるからです。

このように、現在対事業者取引(BtoBビジネス)をしている方だけでなく、多くの方が検討が必要な制度となります。

何故かというと「課税事業者がインボイス制度に対応していない事業者と取引すると損をする」からです。

インボイス制度に対応していない場合は、相手から損するという理由でこれまでの取引先から敬遠されたり新規顧客から避けられる可能性があるので、そのような状況を避けるために検討が必要となります。

免税事業者がインボイス制度に対応する場合・しない場合のメリット、デメリット

それぞれの場合を簡単に図でまとめました。

インボイス制度に対応する場合、しない場合。どちらを選択してもメリット・デメリットがありますので自分の状況に合わせた判断が必要となります。

事務負担や納税負担を考えると、登録したくないところですが取引の事を考えて対応せざるを得ないという方が多いようです。

インボイス制度に対する対応を検討する期限はそろそろ

制度開始は10月1日からですが、制度対応を決めて登録申請をして通知を受けたりなどの期間を考えると7月中には決めたいところです。(それでもギリギリ)

通知が間に合わなくても遡及して…という対応も可能ですが、ただでさえ煩雑となることが予想されるので通知までの期間も含めてお考えになることをお勧めします。

5月末の情報では電子で申請しても通知まで2ヶ月かかるとの事でした。

まだインボイスの事はよく分かってないという方に向けてひとまず対応する場合としない場合でどう違うのかという点だけに焦点を絞りました。

自分がインボイス制度に対応した方が良いのか、対応せずに現状のままでも大丈夫なのか考えるきっかけになればと思います。

編集後記

先日図書館へ行った時にインボイス制度の特設コーナーを見つけて驚きました。

特設コーナーに設置してあった本は軒並み貸し出し中で世間のインボイス制度に対する関心の高さを感じました。